Ahorrando para tu primer inversión

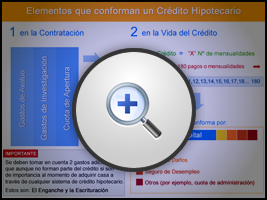

Antes de apresurarte y acudir a cualquier institución debes saber que el hecho de comprar tu casa a través de un crédito, no significa que no tengas que desembolsar dinero para ello, por el contrario, deberás contar con un ahorro previo que puede representar un 20% del valor de la propiedad que planeas adquirir, ya que será necesario cubrir los llamados gastos de originación, como lo pueden ser: Enganche, Estudio Socio económico, Avalúo de la propiedad, Comisión por apertura, Gastos Notariales e impuestos.

Desglose de la Inversión (gastos iniciales)

Realmente es importante resaltar que las cuotas y comisiones son variables dependiendo de cada institución bancaria, sin embargo, daremos un ejemplo sencillo de los porcentajes promedio que se destinan a los gastos iniciales derivados de su contratación.

- Enganche.- Depende exclusivamente de la institución financiera con la que contrates el crédito y del producto que decidas contratar, pero el estimado es de un 10 hasta un 30 por ciento del valor total del inmueble que se piensa adquirir. Esta inversión es necesaria para formalizar la compra del inmueble, asegurar su posesión y las condiciones convenidas.

- Estudio socioeconómico.- Se trata de cubrir una comisión que podría llegar a los mil pesos, aunque hay instituciones que no cobran esta comisión. El objetivo de un estudio Socioeconómico es comprobar la veracidad de los datos que proporcionaste en tu solicitud de crédito y por supuesto investigar tu historial crediticio, todo esto para saber si eres o no sujeto de crédito.

- Avalúo.- Para conocer el valor comercial y la vida útil remanente del inmueble, será necesario contar con un avalúo, además de un dictamen técnico de calidad para evaluar sus condiciones actuales de la propiedad. El costo es un poco variable y depende de la institución con que se tramite y podría ser entre 2.5 y 4 al millar sobre el valor resultante del inmueble. En algunos casos se cobra un monto adicional llamado base. O bien, entre 12.50 y 18.00 pesos por cada metro cuadrado construido. Lo realiza un profesional autorizado con el fin de determinar el valor del inmueble. El estudio contempla la dimensión de la propiedad, la calidad de los acabados, su estado, la antigüedad y el valor del terreno, entre otros elementos.

- Comisión de Apertura.- También hay que considerar la comisión por apertura, de entre cero y 3 por ciento del crédito otorgado; el monto es para cubrir los gastos que se generan por los trámites administrativos de la apertura del crédito.

- Los gastos notariales e impuestos varían entre 4 y 12 por ciento del valor del inmueble en casos de adquisición, o del valor del crédito en casos de liquidez, pago de pasivos, construcción, ampliación y remodelación. Con dicha cantidad se pagan los derechos de la inscripción en el Registro Público de la Propiedad y de Comercio y los impuestos sobre la adquisición del inmueble; también incluye los honorarios y gastos del notario.

Entre las funciones del notario se encuentran: verificar el estatus legal del inmueble a escriturar, en cuanto a que no tenga adeudo por algún otro crédito; que se encuentre libre de gravámenes, y que no haya adeudos de impuesto predial ni agua durante los últimos cinco años, además de corroborar en el Registro Público de la Propiedad que el vendedor sea su legítimo dueño.

Ahora ya sabes cuál es el primer paso para obtener un crédito hipotecario. Busca como objetivo ahorrar lo necesario para cubrir los gastos de originación, de lo contrario no lograrás tu objetivo de adquirir tu casa o departamento.

Planea tu presupuesto, evita los gastos innecesarios y destina una cantidad mensual para alcanzar tu meta.

Instituciones de Gobierno que otorgan Créditos Hipotecarios |

|

|---|---|

| Institución | Destino del Crédito |

Infonavit.- Esta institución otorga créditos solamente a las personas que son asalariadas que cuentan con una subcuenta de vivienda y cotizan ante el Instituto. Infonavit.- Esta institución otorga créditos solamente a las personas que son asalariadas que cuentan con una subcuenta de vivienda y cotizan ante el Instituto. |

|

Fovissste.- Otorga créditos para vivienda a los trabajadores al servicio del Estado. Fovissste.- Otorga créditos para vivienda a los trabajadores al servicio del Estado. |

|

|

|

Instituciones del Sector Privado que otorgan Créditos Hipotecarios |

|

|---|---|

| Grupo | Nombre de la Institución |

| Bancos.- Esta institución otorga créditos solamente a las personas que son asalariadas que cuentan con una subcuenta de vivienda y cotizan ante el Instituto. |

|

| Sofoles.- La Sofoles son sociedades anónimas especializadas en el otorgamiento de créditos a una determinada actividad o sector, por ejemplo: hipotecarios, al consumo, automotrices, agroindustriales, microcréditos, a pymes, bienes de capital, transporte, etc. Para realizar dicha actividad la Ley de Instituciones de Crédito las faculta a captar recursos provenientes de la colocación, en el mercado, de instrumentos de deuda inscritos en el Registro Nacional de Valores e Intermediarios; también pueden obtener financiamiento bancario. |

|

| Sofomes.- Las Sofomes son entidades financieras que, a través de la obtención de recursos mediante el fondeo en instituciones financieras y/o emisiones públicas de deuda, otorgan crédito al público de diversos sectores y realizan operaciones de arrendamiento financiero y factoraje financiero. Una Sofom no puede captar recursos del público y no requiere de la autorización del gobierno federal para constituirse. Se considerarán como Sofomes aquellas sociedades anónimas que en sus estatutos sociales, contemplen expresamente como objeto social principal la realización habitual y profesional de una o más de las actividades que se indican en el párrafo anterior. Estas entidades financieras gozarán de las mismas ventajas fiscales y procesales que tenían al ser sofoles, arrendadoras y empresas de factoraje, adicionándoseles algunas ventajas civiles al ser empresas mercantiles. |

|